Educazione creditizia: i 3 pilastri fondamentali per una gestione del denaro consapevole

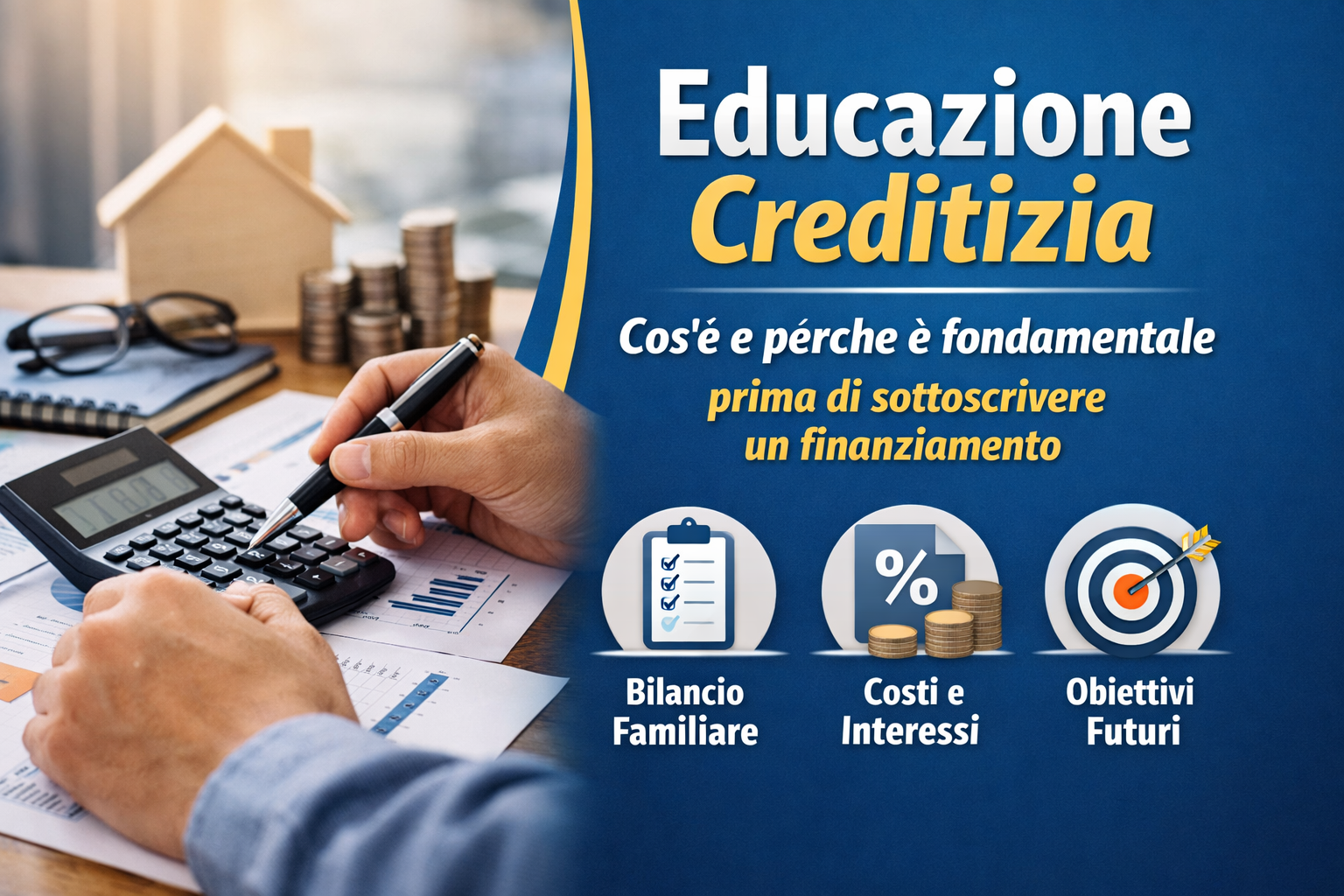

L’educazione creditizia è oggi una competenza indispensabile. In un contesto in cui prestiti, finanziamenti e rateizzazioni sono diventati strumenti di uso quotidiano, comprendere come funziona il credito non è più un’opzione, ma una necessità.

Molte persone ricorrono al credito senza possedere una reale consapevolezza finanziaria, senza comprendere i costi effettivi di un finanziamento e, soprattutto, senza considerare l’impatto psicologico del debito. Il risultato? Rate che pesano sul bilancio familiare, stress finanziario e decisioni economiche poco sostenibili.

Una vera educazione creditizia si fonda su tre pilastri fondamentali:

✔ Consapevolezza finanziaria

✔ Comprensione del credito

✔ Psicologia del denaro

Vediamoli nel dettaglio.

1️⃣

Consapevolezza finanziaria: la base della sostenibilità economica

La gestione del denaro rappresenta il punto di partenza di qualsiasi scelta finanziaria sana. Senza una chiara visione delle proprie entrate e uscite, ogni decisione di credito diventa potenzialmente rischiosa.

Il ruolo del bilancio familiare

Il bilancio familiare è lo strumento più potente – e più sottovalutato – per ottenere stabilità finanziaria. Non si tratta solo di annotare le spese, ma di comprendere:

- Entrate reali (non stimate)

- Spese fisse (mutuo, affitto, utenze, rate)

- Spese variabili (alimentari, carburante, svaghi)

- Spese invisibili (piccole uscite ricorrenti)

Molti problemi di sovraindebitamento nascono proprio dalla mancanza di controllo sui flussi di cassa.

Capacità di risparmio e margine di sicurezza

Una corretta educazione finanziaria insegna che la sostenibilità non dipende solo dal reddito, ma dal margine di sicurezza disponibile ogni mese.

Domande fondamentali:

✔ Quanto riesco realmente a risparmiare?

✔ Posso sostenere imprevisti?

✔ Una nuova rata comprometterebbe il mio stile di vita?

Il fondo di emergenza è una componente essenziale della stabilità economica. Senza di esso, qualsiasi imprevisto può trasformarsi in un nuovo debito.

👉 Senza consapevolezza finanziaria, il credito diventa fragile.

2️⃣

Comprensione del credito: capire cosa si sta firmando

Uno degli errori più diffusi è valutare un finanziamento esclusivamente in base alla rata mensile. Questo approccio è pericoloso e spesso ingannevole.

TAN e TAEG: il vero costo del finanziamento

Un pilastro centrale dell’educazione creditizia è la comprensione di concetti chiave come:

✔ TAN (Tasso Annuo Nominale)

✔ TAEG (Tasso Annuo Effettivo Globale)

Il TAEG rappresenta il costo reale del credito, includendo interessi, spese e commissioni.

Una rata bassa non significa necessariamente un finanziamento conveniente. Spesso indica semplicemente una durata più lunga, che comporta un maggiore costo totale degli interessi.

Durata vs sostenibilità

Allungare la durata riduce la rata, ma aumenta il costo complessivo del debito. Una scelta sostenibile deve considerare:

- Importo totale rimborsato

- Impatto sul bilancio familiare

- Capacità di rimborso nel tempo

Debito buono vs debito cattivo

Non tutti i debiti sono uguali.

✔ Debito sostenibile / debito buono

Investimenti, miglioramento della qualità della vita, consolidamento strategico.

✔ Debito cattivo

Consumi impulsivi, spese emotive, accumulo di micro-rate.

👉 Una vera educazione finanziaria non demonizza il credito, ma insegna a utilizzarlo con criterio.

3️⃣ Psicologia del denaro: il fattore invisibile che guida le decisioni

Il denaro non è solo matematica. È emozione, percezione, comportamento.

Molte scelte di credito non sono razionali, ma guidate da bias cognitivi e dinamiche psicologiche.

L’illusione della rata sostenibile

Una delle convinzioni più pericolose:

“Posso permettermi la rata.”

Spesso la valutazione si basa su una percezione superficiale, senza analizzare l’impatto cumulativo delle rate esistenti.

Piccole rate, apparentemente innocue, possono generare:

- Riduzione del margine finanziario

- Difficoltà di risparmio

- Dipendenza dal credito

Normalizzazione del debito

Viviamo in una società che ha reso il debito “normale”. Rateizzazioni, pagamenti dilazionati e finanziamenti immediati creano l’illusione che il costo sia minimo.

In realtà, il debito incide su:

✔ Libertà finanziaria

✔ Serenità psicologica

✔ Capacità decisionale futura

Stress finanziario e qualità della vita

Il peso delle rate non è solo economico. Ha effetti concreti su:

- Salute mentale

- Relazioni familiari

- Produttività lavorativa

👉 L’educazione creditizia moderna deve includere la psicologia del denaro.

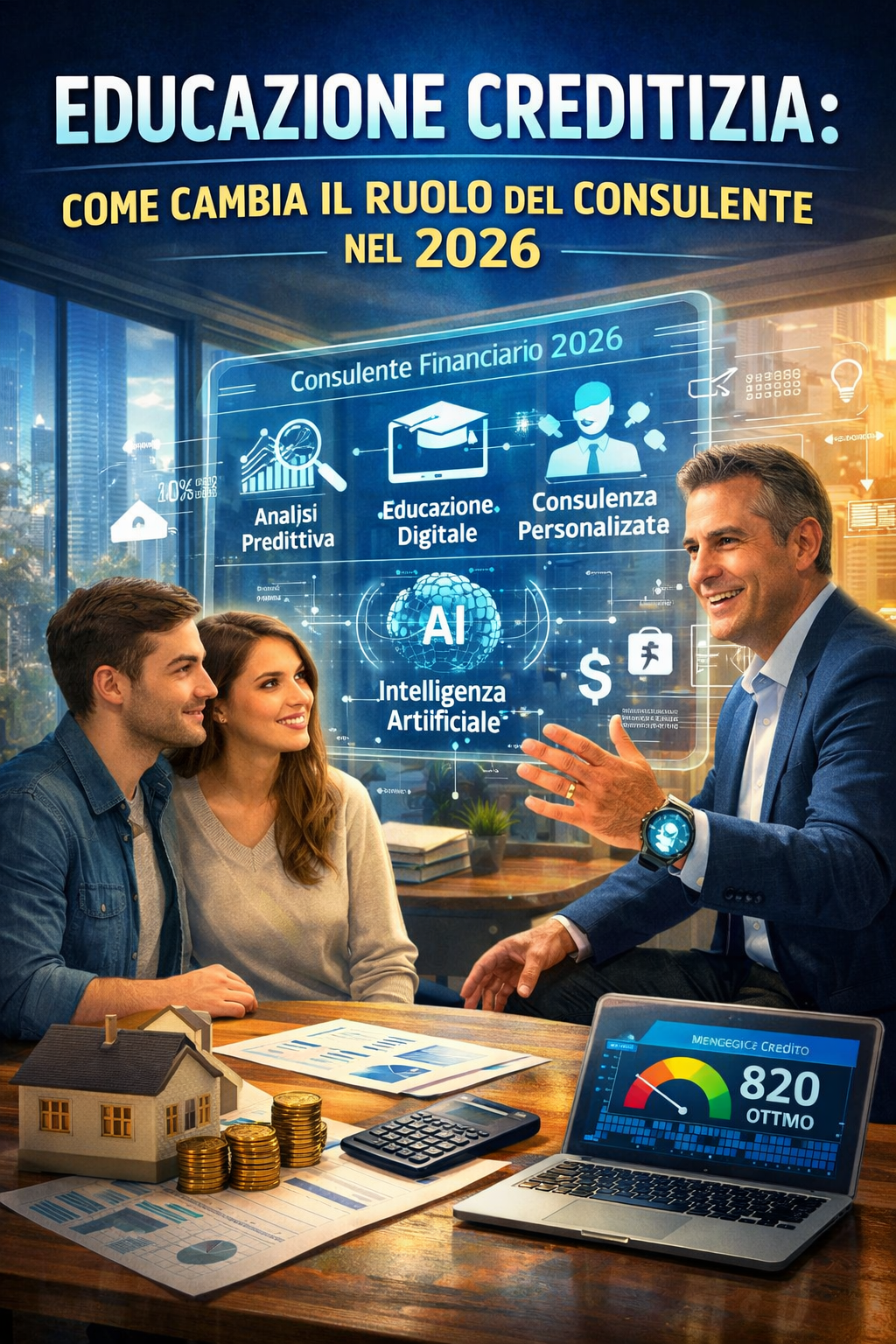

Perché l’educazione creditizia richiede un approccio integrato

Molti percorsi di educazione finanziaria si concentrano solo sui numeri. Altri solo sui prodotti finanziari. Ma una vera competenza nasce dall’unione di:

💰 Gestione del denaro

📊 Comprensione dei meccanismi del credito

🧠 Consapevolezza comportamentale

Se manca uno di questi elementi:

- Senza controllo finanziario → il credito diventa instabile

- Senza comprensione tecnica → si firmano contratti poco vantaggiosi

- Senza consapevolezza psicologica → si ripetono gli stessi errori

Conclusione: il credito non è il problema, l’inconsapevolezza sì

Il credito è uno strumento. Può migliorare la qualità della vita o comprometterla.

La differenza non sta nel finanziamento, ma nella educazione creditizia di chi lo utilizza.

Investire nella propria alfabetizzazione finanziaria significa:

✔ Proteggere il proprio bilancio familiare

✔ Evitare decisioni impulsive

✔ Costruire stabilità economica

✔ Ridurre lo stress finanziario

Perché la vera sostenibilità non si misura nella rata…

ma nella serenità con cui si vive il proprio denaro.